基本面驱动力:干预预期与加息预期的角力

日本财务大臣片山皋月于周五的密集表态,为汇通网集团市场注入了明确的官方信号。其重申在应对日元过度波动时“不排除任何选项”,并特别提及了去年9月签署的日美联合声明,该声明为包括联合干预在内的行动提供了框架。这番言论直接指向当前汇市的单边贬值压力,旨在强化政策威慑,遏制投机性卖盘。尽管口头干预的短期直接效力时常受到质疑,但在关键心理关口附近,此类明确警告能有效增加市场波动,压缩单向交易的获利空间,并为潜在的实质性干预铺平道路。

与此同时,来自政策中枢的更深层驱动正在发酵。据知名媒体报道,部分日本央行决策者正在严肃考虑比市场普遍预期更早加息的可能性,最早或在四月采取行动。这一判断的核心逻辑链在于:持续疲软的日元汇率(自去年10月以来大幅贬值)正通过进口渠道不断输入成本推动型通胀压力。当前日本企业本就处于积极转嫁成本的环境,日元若继续走弱,可能为其提供进一步提价的理由,从而导致通胀根深蒂固的风险上升。尽管日本央行预计将在本月会议上维持利率不变,且总裁植田和男强调需谨慎评估经济韧性,但“日元贬值引发的通胀压力”已被其明确列为关键监控因素。四月会议之所以被市场部分参与者视为关键节点,因其恰逢新财年开始、春季劳资谈判结果明朗,且央行将发布新的长期经济与物价展望报告。三井住友信托资产管理公司高级策略师稻留克俊的观点颇具代表性,他认为央行在应对通胀风险上可能已落后于形势,四月加息可能性不小,且不排除后续进一步行动。

技术面与市场结构:收益率曲线的“背离”信号

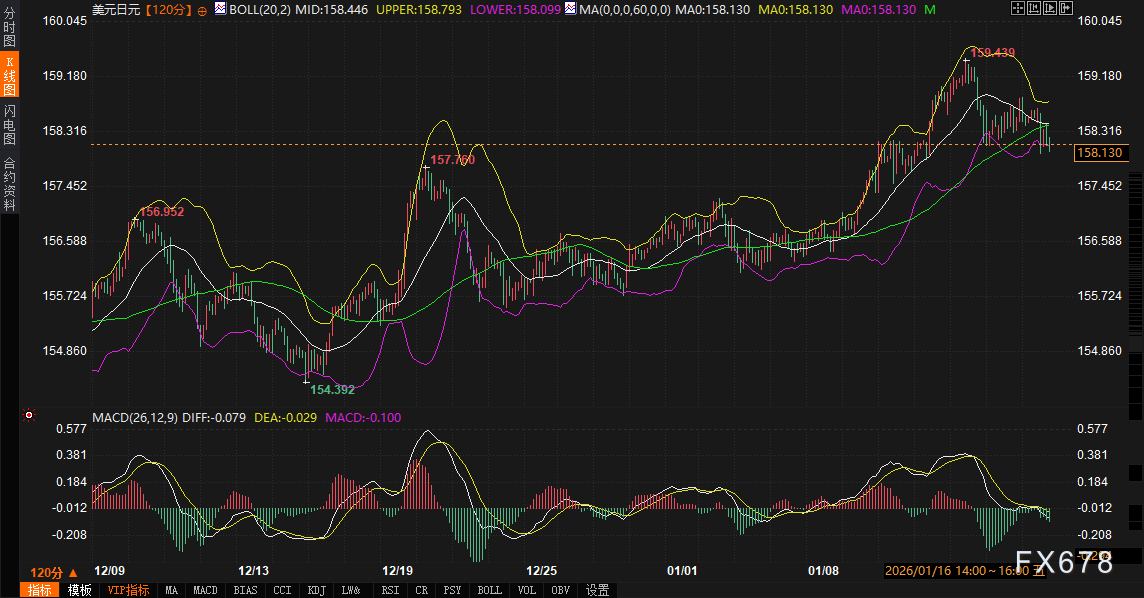

美元兑日元240分钟图显示,价格目前围绕布林带(参数20,2)中轨158.45附近震荡,上轨位于158.79,下轨位于158.10。MACD指标(参数26,12,9)中,DIFF与DEA均位于零轴下方,分别为-0.078与-0.029,呈现弱势整理特征,但暂未形成强劲的下行动能。当前汇价正处于一个短期多空平衡的节点。

更值得深入剖析的是日本国债市场的表现,其为日元的内在估值提供了映射。周五,日本国债(JGBs)遭遇新的卖压,驱动力主要来自三方面:美国收益率上行带来的外部压力、财政部拍卖部分非主力期限债券结果疲软,以及上述关于日本央行可能提早加息的报道。卖压集中在5年至20年期债券,这导致基准10年期收益率日内一度上行至2.185%,接近近期高点。

然而,市场出现了微妙的结构性分化:与中短端收益率上行相反,30年期及更长期限的国债收益率却逆势下行。早盘30年期收益率一度下跌至3.45%,导致收益率曲线呈现明显的平坦化走势。这一现象揭示了市场参与者的复杂心态:一方面,对央行提早收紧政策的预期打压了中短端债券价格;另一方面,部分长期配置型资金(如养老金账户)可能认为在收益率相对高位提供了有价值的配置机会,从而积极买入超长期限债券。这种长短端的分化,反映出市场对长期经济前景与短期政策冲击的不同定价,也意味着单纯因加息预期而全面看空日债的逻辑并不稳固。曲线的平坦化本身,历史上常被视为对未来经济增长或通胀前景的担忧信号。

未来趋势展望与关键区间

展望后市,日元走势将取决于几股力量的动态平衡结果。基本面层面,“政策威慑”与“政策转向”构成了对日元的两大潜在支撑。财务省的口头干预将持续为美元兑日元汇率设置“政策顶”,任何单边快速上攻都可能招致更强烈的官方回应甚至实际行动。而日本央行加息预期的提前发酵,则可能从利差收窄的根本逻辑上削弱美元的吸引力。

然而,阻力同样清晰。市场对美联储降息预期的摇摆、全球避险情绪的波动,都可能重新提振美元。此外,尽管关于提前加息的讨论升温,但日本央行内部共识尚未形成,植田总裁的谨慎立场意味着任何政策调整都将以数据为依归,过程可能反复。

从技术图表与市场情绪结合来看,美元兑日元的短期关键支撑阻力区间已初步显现。

上方阻力区间:158.70-159.00。该区域不仅是近期震荡高点,也接近布林带上轨与重要的心理整数关口。任何向上测试此区域的行为,都将面临财务省干预警告的严峻考验。

下方支撑区间:157.80-158.10。158.10附近是当前布林带下轨所在,也是周五盘中低点区域。若跌破,市场注意力将转向157.50附近的前期交投密集区。

盘中需要密切关注以下几个焦点:

1. 日本国债收益率曲线的进一步变化:若10年期收益率突破近期高点(如2.20%),而30年期收益率不再跟随上行甚至下跌,曲线平坦化加剧,可能暗示市场对日本经济的长期看法转向谨慎,或削弱日元因加息预期获得的提振。

2. 日本官方言论的密集度与强度:财务省与央行官员的后续表态,将是判断政策层忍耐底线的最直接风向标。

3. 市场对四月加息概率的定价波动:这将在日元交叉盘及利率衍生品市场中有明显体现。

总而言之,日元正处在政策预期剧烈博弈的十字路口。日债收益率曲线的平坦化,既是市场对潜在政策转向的提前反应,也暗含了对长期经济韧性的疑虑。交易逻辑已从单纯的政治交易切换至对货币政策拐点更深层次的定价。在这一过程中,汇率的波动性或将显著增加,任何单边押注都需承担极高的政策风险。未来一周,市场将屏息以待日本央行的政策会议声明及其最新经济预测,以寻找关于“转向时机”的更确切线索。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号