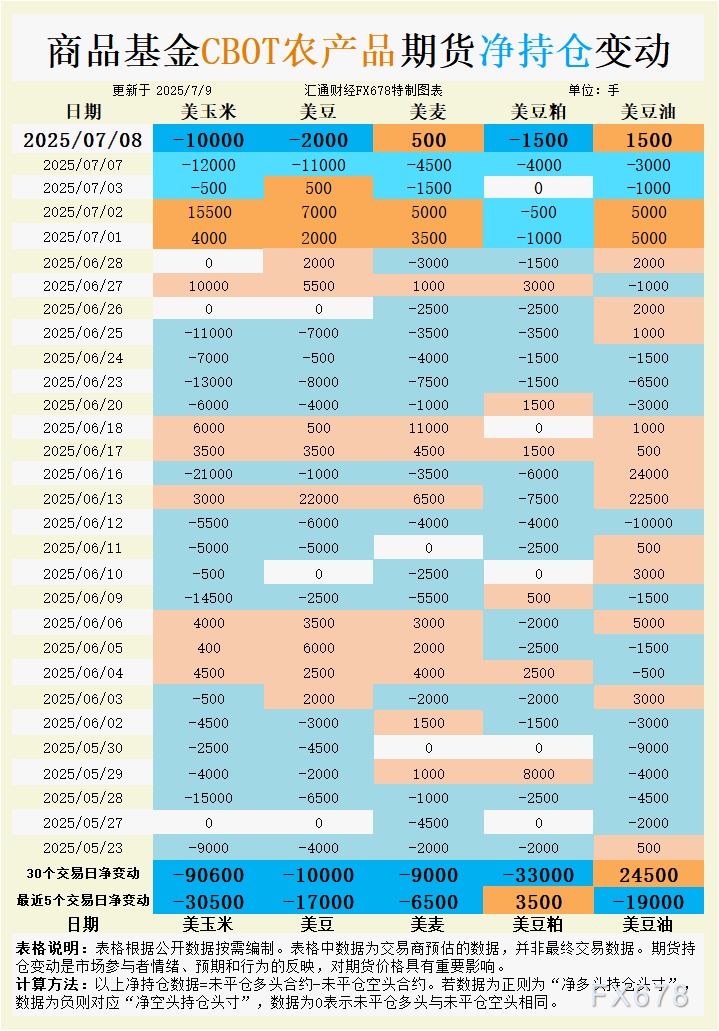

根据汇通财经观察,海外交易商估算的结果显示:

2025年7月8日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

小麦:丰收压力与出口疲软并存

小麦市场受美国冬小麦收割进度加快压制,USDA最新报告显示,截至7月8日,美国冬小麦收割完成度达53%,略超分析师预期49%,但低于五年均值54%。堪萨斯州作为硬红冬小麦主产区,产量较过去三年显著改善,施压堪萨斯城9月硬红冬小麦期货(KWU25)收跌至5.22-1/2美元/蒲式耳。美国平原地区硬红冬小麦现货基差保持稳定,反映供需暂时平衡,但农户因价格低迷惜售,限制现货交易活跃度。持仓方面,7月8日商品基金增加500手小麦净多头,但近5个交易日净空头增加6500手,显示短期看多情绪与中长期看空预期并存。国际交易动态中,约旦和孟加拉国分别发布12万吨和5万吨制粉小麦采购招标,截止日期分别为7月15日和7月9日,但韩国面粉厂拒绝美国小麦采购,凸显出口需求疲软。俄乌局势和黑海地区天气扰动为小麦价格提供潜在支撑,知名机构Sovecon上调2025/26年度俄罗斯小麦出口预测,全球供应充裕进一步限制价格上行空间。展望盘面,小麦期货可能在5.20-5.50美元/蒲式耳区间震荡,需关注USDA周五供需报告及国际招标结果。

大豆:供应宽松与出口需求矛盾

大豆期货延续弱势,CBOT11月大豆期货(SX25)收于10.17-1/2美元/蒲式耳,逼近年内低点。USDA作物报告显示,66%的美国大豆作物评级为良好至优秀,较去年同期略低但无重大威胁,叠加中西部有利天气,市场对丰收预期增强。伊利诺伊州迪凯特地区加工商大豆基差上涨5美分,显示局部需求支撑,但美国墨西哥湾CIF7月大豆驳船基差下跌1美分至86美分/蒲式耳,8月基差微涨至88美分/蒲式耳,反映出口市场分化。持仓数据显示,7月8日商品基金增加2000手大豆净空头,近5个交易日净空头增至1.7万手,30个交易日净空头累计达1万手,显示资金对大豆价格中长期悲观。国际交易方面,USDA确认菲律宾采购14.4万吨美国豆粕(含9.7万吨2024/25年度交割),为大豆需求提供间接支撑,但巴西丰产预期(2024/25年度产量预估1.715亿吨)削弱美国出口竞争力。关税言论进一步加剧市场对出口前景的担忧。盘面走势上,大豆期货可能在10.00-10.50美元/蒲式耳区间低位震荡,需关注USDA周五供需报告对库存预估的更新。

豆油:生物燃料政策支撑有限

豆油市场表现相对抗跌,受生物燃料政策预期支撑,但价格上行动能不足。7月8日,商品基金增加1500手豆油净多头,近30个交易日净多头累计增加2.45万手,显示资金对豆油中长期看多情绪较强。然而,近5个交易日净空头增加1.9万手,反映短期避险情绪升温。美国墨西哥湾8月FOB豆油出口溢价稳定在85美分/蒲式耳,基差变动不大,显示需求平稳。USDA作物报告未提及大豆压榨数据,但市场预计美国压榨产能创纪录,豆油供应充裕施压价格。国际交易中,全球植物油需求受人口增长和生物燃料政策驱动,长期利好豆油,但短期内南美棕榈油和豆油供应增加限制价格上行空间。关税言论对豆油出口的潜在影响令市场谨慎。盘面走势上,豆油期货可能在40-42美分/磅区间窄幅波动,需关注生物燃料政策动态及南美供应数据。

豆粕:供应充裕压制价格反弹

豆粕期货延续低迷,CBOT8月豆粕期货(SMQ25)收跌至270.7美元/短吨,触及合约低点。USDA确认菲律宾采购14.4万吨美国豆粕,提振市场情绪,但现货市场基差未见明显波动,芝加哥、迪凯特等地铁路豆粕基差维持-20至-22美元/吨,反映供应充裕。持仓方面,7月8日商品基金增加1500手豆粕净空头,近5个交易日净多头增加3500手,显示短期看多情绪回暖,但30个交易日净空头累计增加3.3万手,资金对豆粕中长期走势偏悲观。美国压榨速度加快,豆粕库存充足,叠加南美丰产预期,价格上行空间受限。全球动物饲料需求稳步增长为豆粕提供潜在支撑,但出口竞争力受巴西高产量压制。盘面走势上,豆粕期货可能在265-275美元/短吨区间低位整理,需关注USDA供需报告及出口销售数据。

玉米:丰收预期主导空头情绪

玉米期货承压明显,CBOT12月玉米期货(CZ25)收跌至4.14-1/4美元/蒲式耳,逼近2025年低点4.02-1/4美元/蒲式耳。USDA报告显示,74%的美国玉米作物评级为良好至优秀,创2018年以来同期最高,叠加中西部无极端高温天气,丰收预期强烈。知名机构StoneX指出,当前作物评级预示创纪录产量潜力。墨西哥湾CIF7月玉米驳船基差微涨至88美分/蒲式耳,8月基差升至87美分/蒲式耳,显示局部需求支撑,但农户因价格低迷惜售。持仓方面,7月8日商品基金增加1万手玉米净空头,近5个交易日净空头增至3.05万手,30个交易日净空头累计9.06万手,反映资金强烈看空情绪。国际交易中,USDA确认墨西哥采购11.2776万吨2025/26年度美国玉米,突尼斯和阿尔及利亚分别发布5万吨和24万吨玉米采购招标,截止日期分别为7月9日和7月2日,显示全球需求稳定但不足以抵消供应压力。盘面走势上,玉米期货可能在4.00-4.30美元/蒲式耳区间低位运行,需关注USDA供需报告及天气变化。

未来趋势展望

CBOT谷物期货市场短期内料延续震荡偏弱格局,玉米和大豆受美国丰收预期和关税言论压制,价格上行空间有限,小麦因出口需求疲软和全球供应充裕承压,豆粕供应过剩限制反弹,豆油则受生物燃料政策支撑相对抗跌。USDA周五供需报告将提供库存和贸易预期指引,国际招标动态和天气变化也将影响盘面波动。交易者需密切关注基本面数据和持仓调整,以捕捉潜在的市场转折点。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号