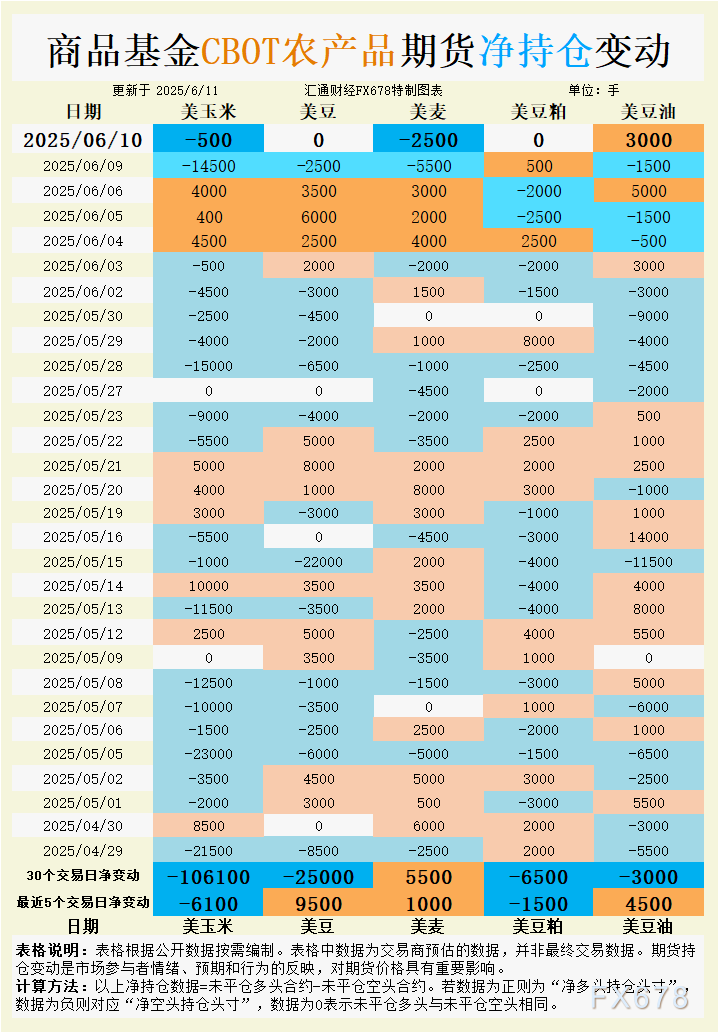

根据汇通财经观察,海外交易商估算的结果显示:

2025年6月10日当日,大宗商品基金:

增加CBOT玉米投机性净空头;CBOT大豆未平仓多头与未平仓空头相同;增加CBOT小麦投机性净空头;CBOT豆粕未平仓多头与未平仓空头相同;增加CBOT豆油投机性净多头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

具体变动数据见图表。

美玉米:空头持仓加剧,出口需求与天气博弈

过去30个交易日,商品基金在CBOT玉米期货的净空头持仓增加106100手,最近5个交易日新增净空头6100手,显示市场对玉米价格的看空情绪持续增强。6月10日,基金进一步增加投机性净空头,反映出交易者对美国国内供应宽松的预期。美国农业部最新作物进展报告显示,截至6月8日,美国玉米优良率升至71%,较前一周提高2个百分点,超出市场预期,表明中西部地区天气条件改善,作物生长良好。然而,出口需求端提供一定支撑,中美经贸磋商的乐观进展提振市场风险偏好,6月装船的CIF玉米驳船基差较CBOT7月合约(CN25)上涨1美分/蒲式耳至67美分/蒲式耳,FOB出口升贴水稳定在82美分/蒲式耳,显示出口需求稳中有升。巴西6月玉米出口预计增加,全球供应竞争可能限制美玉米价格上行空间。展望短期,玉米价格可能在4.30-4.50美元/蒲式耳区间震荡,受制于供应宽松压力,但若谈判取得实质进展,远月合约可能因出口预期改善而获得支撑。

美大豆:多空交织,贸易谈判与供应压力并存

CBOT大豆期货过去30个交易日净空头持仓增加25000手,但最近5个交易日转为净多头9500手,显示市场情绪有所回暖。6月10日,基金持仓多空平衡,反映交易者在当前价位上的观望态度。基本面看,中美经贸磋商的乐观情绪推动大豆价格逼近两周高点10.57-1/2美元/蒲式耳,交易商预计两国可能在关税和出口限制问题上达成框架协议,利好美国作为全球第二大大豆出口国的市场前景。然而,美国农业部报告显示大豆优良率升至68%,作物生长条件改善,叠加巴西6月出口预计达1408万吨,全球供应充裕限制价格上行。基差方面,6月装船的CIF大豆驳船基差较CBOT7月合约(SN25)上涨1美分/蒲式耳至70美分/蒲式耳,FOB出口升贴水上涨2美分/蒲式耳至80美分/蒲式耳,显示出口需求温和回暖。短期内,大豆价格可能在10.40-10.70美元/蒲式耳区间波动,远月合约受贸易谈判进展和美豆播种面积下调预期的支撑,存在上行潜力。

美小麦:净多头持仓延续,俄乌局势与天气风险并存

CBOT小麦期货过去30个交易日净多头持仓增加5500手,最近5个交易日新增净多头1000手,显示市场对小麦价格的看多情绪较为稳定。6月10日,基金增加投机性净空头,反映短期获利了结压力。美国农业部报告显示,春小麦和冬小麦作物评级超出预期,优良率提升,但俄乌局势对全球小麦供应的潜在影响仍令市场保持警惕。一家知名机构指出,俄罗斯2025年粮食收成预计增至1.35亿吨,较去年增加500万吨,供应宽松预期压制价格。然而,埃及近期招标采购380万吨小麦,显示全球需求依然强劲。基差方面,小麦现货市场基差未见明显波动,反映供需相对平衡。技术面看,7月芝加哥软红冬小麦(SRW)合约在5.06-1/4美元/蒲式耳的低点形成看涨旗形,短期内可能测试5.50美元/蒲式耳阻力位。展望未来,小麦价格可能在5.30-5.60美元/蒲式耳区间运行,俄乌局势和美国平原地区降雨对价格的影响需密切关注。

美豆粕:空头情绪占优,饲料需求提供支撑

CBOT豆粕期货过去30个交易日净空头持仓增加6500手,最近5个交易日新增净空头1500手,显示市场对豆粕价格的看空情绪占主导。6月10日,基金持仓多空平衡,反映交易者在当前价位上的谨慎态度。基本面看,欧盟2024/25年度豆粕进口量增至1820万吨,同比增长25%,显示饲料需求强劲。伊朗近期招标采购12万吨豆粕,吸引多方报价,进一步支撑需求预期。然而,巴西植物油行业协会维持2024/25年度豆粕出口预测不变,为2360万吨,供应充足限制价格上行。国内市场方面,豆粕现货供应宽松,但油厂压榨利润偏低支撑挺价情绪,短期内豆粕盘面偏强运行。价格方面,基准合约周二收高0.1%,显示市场在需求与供应压力间寻找平衡。展望短期,豆粕价格可能在当前水平附近震荡,若中美谈判进一步提振大豆需求,远月合约可能获得支撑。

美豆油:多头情绪回暖,生物燃料政策影响显现

CBOT豆油期货过去30个交易日净空头持仓增加3000手,但最近5个交易日转为净多头4500手,显示市场情绪有所好转。6月10日,基金增加投机性净多头,反映对豆油价格的看多预期增强。基本面看,美国能源信息署预测,由于联邦税收抵免政策调整,美国2025年生物柴油和可再生柴油进口量将大幅减少,利好国内豆油需求,推升基准合约周二收高0.9%。然而,马来西亚棕榈油库存升至199万吨,创八个月高位,且国际原油价格走低,拖累豆油价格上行空间。基差方面,豆油现货市场基差未见明显变化,反映供需平稳。国内市场数据显示,进口巴西大豆压榨利润下降,7-9月船期现货压榨利润仅20-70元/吨,油厂挺价意愿增强。展望短期,豆油价格可能在当前水平附近窄幅震荡,若生物燃料需求持续改善,远月合约可能测试更高阻力位。

未来趋势展望

CBOT谷物期货市场短期内将延续震荡格局,玉米受供应宽松和出口需求博弈影响,价格可能在4.30-4.50美元/蒲式耳区间运行;大豆在中美经贸磋商乐观预期和作物生长改善的交织下,可能在10.40-10.70美元/蒲式耳波动;小麦受俄乌局势和美国天气因素支撑,价格或在5.30-5.60美元/蒲式耳区间运行;豆粕在饲料需求和供应宽松的平衡中偏强震荡;豆油则受生物燃料政策利好驱动,短期内可能维持强势。远月合约方面,中美谈判进展、美豆播种面积下调预期以及全球供应动态将是关键驱动因素,需密切关注USDA供需报告和天气预报对盘面的影响。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号